بدايةً، يعتبر المركز المالي من الأدوات الأساسية التي تسهم في فهم وتحليل الوضع المالي لأي مؤسسة أو شركة، وفهم قائمة المركز المالي يساعد على تقدير الأصول والخصوم وحقوق الملكية للمؤسسة في فترة زمنية محددة، وتتألف هذه القائمة من عدة عناصر تمثل العمود الفقري للتقرير المالي، وتشمل الأصول والخصوم وحقوق الملكية، ويهدف هذا المقال إلى استكشاف كل من هذه العناصر بمزيد من التفصيل والتحليل لفهم أعمق للوضع المالي للشركة أو المؤسسة.

تعريف قائمة المركز المالي

قائمة المركز المالي تعد وثيقة مالية توضح وضع الشركة خلال فترة زمنية معينة، حيث تُظهر الأصول التي تمتلكها، والخصوم التي عليها، ورأس المال المستثمر فيها، وهي أداة أساسية في تقديم صورة شاملة عن الوضع المالي للشركة.

وباستخدام معادلة بسيطة، تعبر قائمة المركز المالي عن توازن الموارد المالية للشركة، حيث يتم مقارنة الأصول بالخصوم ورأس المال، وهذا التوازن يعكس كفاءة إدارة الموارد المالية والقدرة على تحمل المخاطر والنمو المستقبلي.

ومن خلال تحليل بيانات قائمة المركز المالي، يمكن تقدير قدرة الشركة على التوسع والنمو، بالإضافة إلى تحديد حاجتها للتمويل الخارجي مثل القرو، كما أن أي تفاوتات غير متوازنة في القائمة قد تشير إلى مشكلات محتملة في الإدارة المالية أو أخطاء في التقديرات المحاسبية.

تعرف ايضا علي : مجمل الربح

عناصر قائمة المركز المالي

قائمة المركز المالي تتضمن ثلاثة عناصر أساسية تظهر في الختام البيانات الحيوية التي تحتاج إليها الإدارة لتحليل الوضع المالي للشركة، وتتكون هذه العناصر من الأصول، والخصوم، وحقوق الملكية.

أولاً: الأصول، وهي العنصر الأول في القائمة، وتمثل كل ما تمتلكه الشركة من موارد يمكن تحويلها إلى نقد في المستقبل، وتنقسم الأصول إلى ثلاثة أنواع رئيسية:

- الأصول المتداولة.

- الأصول الثابتة طويلة الأجل.

- الأصول غير الملموسة.

الأصول المتداولة تشمل الأموال التي يمكن استغلالها على المدى القصير، مثل أرصدة المؤسسة في البنوك والبضائع، أما الأصول الثابتة طويلة الأجل فتشمل المنشآت والمعدات التي تساهم في تمكين المؤسسة من مزاولة عملها، مثل الأراضي والمباني ومعدات العمل، وأخيرًا، الأصول غير الملموسة تمثل الأصول التي تمتلكها الشركة بشكل معنوي، مثل شهرتها التجارية وحقوق الملكية الفكرية.

ثانيًا، تأتي المطالبات أو الخصوم كثاني عناصر قائمة المركز المالي، وهي تمثل التزامات المؤسسة المالية، وتنقسم إلى التزامات قصيرة الأجل التي يجب سدادها خلال عام مالي واحد، والتزامات طويلة الأجل التي تستغرق فترة سداد أطول، ويقوم قسم محاسبة المبيعات بتحديد أولوية سداد هذه التزامات، سواء كانت فورية أم يمكن جدولتها على الأعوام المقبلة، وتشمل أبرز الالتزامات القروض، وديون المؤسسة، والأقساط المستحقة على معدات المؤسسة، ورواتب الموظفين الشهرية، والمبالغ المستحقة لشراء المواد الخام اللازمة للإنتاج.

ثالثًا، تتمثل حقوق المساهمين كثالث عناصر قائمة المركز المالي، حيث يتيح للشركات فرصة للمساهمة في شراء أسهمها لتوفير رأس المال، ويتم حساب التزامات المؤسسة تجاه المساهمين من خلال حساب رأس المال والأرباح المحتجزة وغيرها من العوامل ذات الصلة، ويتطلب ترتيب قائمة المركز المالي ترتيب البنود بحيث تبدأ بالأصول الأكثر سيولة، ثم الأصول التي يمكن تحويلها إلى نقد بسرعة خلال الفترة المالية القريبة.

أقرا ايضا : ماهي الأوراق التجارية

الفرق بين قائمة المركز المالي وقائمة الدخل

أولاً: قائمة المركز المالي

قائمة المركز المالي تعتبر أداة شاملة تقدم صورة شاملة للحالة المالية للمؤسسة، حيث تسلط الضوء على جميع الأصول المملوكة للمؤسسة، بالإضافة إلى كافة الالتزامات المالية التي تقع على عاتقها، وحقوق المساهمين فيها، وبالرغم من شموليتها، فإنها تفتقر إلى إظهار التفاصيل اليومية لحجم التدفق النقدي الذي يقدمه بيان الدخل.

وتظهر قائمة المركز المالي المعلومات بطريقة منظمة، حيث يقسم الأصول والخصوم، التي تشمل الالتزامات وحقوق المساهمين، بين جانبي القائمة، وتستلزم إعدادها إجراء جرد كامل لكافة الأصول والخصوم خلال الفترة المحاسبية، التي تكون سنة في أغلب الأحيان.

وعلى الرغم من أن بيان الدخل يوفر معلومات حول الإيرادات والمصروفات على مدار فترة معينة، إلا أن المستثمرين والمساهمين يولون قائمة المركز المالي اهتمامًا أكبر، فقائمة المركز المالي توفر صورة أوضح للقدرة الشاملة للمؤسسة على تحمل الديون وتحقيق الأرباح على المدى الطويل، مما يسهل عليهم اتخاذ القرارات المالية الصائبة بشأن استثماراتهم، وبهذه الطريقة، تكون قائمة المركز المالي أداة حيوية لفهم الوضع المالي للمؤسسة بشكل شامل وتسهيل اتخاذ القرارات المالية المستقبلية.

ثانياً: قائمة الدخل

بيان الدخل يعتبر أداة مهمة لتوضيح تدفق الأموال إلى المؤسسة، حيث يظهر الخسائر والأرباح التي تحققها على مدار فترة زمنية معينة، ويعكر هذا البيان حجم تدفق الأموال من خلال عوائد المبيعات والاستثمارات، بالإضافة إلى النفقات التي تقوم المؤسسة بدفعها كالرواتب والضرائب وغيرها.

وفي هذا السياق، يهتم بيان الدخل بتوضيح التدفق النقدي للمؤسسة خلال فترة زمنية محددة، سواء كانت سنوية أو نصف سنوية أو ربع سنوية، مما يمكن المستثمرين والمساهمين من فهم الوضع المالي للشركة بشكل دقيق ومحدد، ويتم تسجيل إيرادات المؤسسة تحت بند الائتمانات، بينما تسجل المصاريف تحت بند الديون، مما يساهم في توضيح كيفية تدفق الأموال داخل المؤسسة وخارجها.

ويتم عرض بيان الدخل على شكل قائمة مرتبة بحيث تكون المنتجات والخدمات التي تعتبر أعلى النفقات في أعلى القائمة، وذلك لتسهيل فهم البيان وتحليله بشكل سلس ومنظم، وقائمة الدخل تعكس العمليات التشغيلية للشركة خلال فترة زمنية معينة، بما في ذلك المبيعات، والتكاليف، والإيرادات، والمصروفات، وتستخدم لحساب صافي الدخل (الربح أو الخسارة) الناتج عن أنشطة الشركة خلال الفترة المحددة، وتساعد على تقدير أداء الشركة في تحقيق الربح وتحليل العوائد المالية لها.

أقرا ايضا : قائمة التدفقات النقدية ما هي وما هي مكوناتها

ما هو الموقف المالي وماذا يختلف عن عن الميزانية؟

القوائم المالية (الميزانية) العمومية تعد عن سنة ميلادية كاملة ويجوز للشركات التي تصدر ميزانية عمومية لأول مرة أن تصدر ميزانية من تاريخ التأسيس حتى تاريخ انتهاء السنة المالية في العام التالي، أي يجوز أن تكون مدة الميزانية الأولي أكثر من عام في حال اعداد القوائم المالية لأول مرة ثم يتم بعد ذلك اعداد القوائم المالية سنوياً .

أما الموقف المالي أو المركز المالي يمكن اعداده كل شهر أو كل ثلاثة اشهر أو كل فترة أقل من ذلك وفقاً للمتطلبات الشركة والغرض من الاستخدام ويمكن الالتزام أثناء اعداده في اثبات ما يخص تلك الفترة من إيرادات ومصروفات مستحقة وفق مبدأ الاستحقاق لتحقيق المقارنة مع مراكز او مواقف مالية مشابهة مستقبلية.

لماذا يجب عليك كـ صاحب نشاط تجاري تحديد الموقف المالي كل فترة باستمرار؟

تبرز قائمة المركز المالي كأداة أساسية للإداريين والمستثمرين والمحللين، إذ توفر فهمًا شاملاً للوضع المالي للمؤسسة، وتعمل هذه القائمة بجانب بيانات مالية أخرى، مثل قائمة الدخل وقائمة التدفق النقدي، لتنبيه المسؤولين الماليين بمخاطر محتملة مثل الإفلاس المحتمل، وتعكس البنوك هذه البيانات لتقييم جدوى منح القروض الإضافية، في حين يستخدم المستثمرون هذه المعلومات لاتخاذ قرارات مستنيرة بشأن استثماراتهم، مما يؤدي إلى التفضيل للمؤسسات ذات الأصول النقدية المرتفعة.

بالإضافة إلى ذلك، تساهم قائمة المركز المالي في تحديد اتجاهات الإدارة المالية وتعزيز فهم أصحاب المشروعات الصغيرة لقيمة أعمالهم، وتقدم إجابات على أسئلة مهمة كـ: هل تظهر المؤشرات المالية أداءً إيجابيًا؟ هل تتوفر للمؤسسة السيولة النقدية الكافية؟ وما حجم الديون بالمقارنة مع المنافسين؟ وإجمالاً يمكن القول أن تحديد الموقف المالي باستمرار لأصحاب النشاط التجاري مهم لعدة أسباب، وهذا حصر لها:

1- رصد الأداء المالي

يساعد تقييم الموقف المالي الدوري في مراقبة أداء النشاط التجاري على المدى القصير والطويل، ويمكن لهذا التحليل تحديد ما إذا كان النشاط يحقق الأهداف المالية المحددة وإذا كان يتماشى مع الخطط الاستراتيجية.

2- تحديد الاتجاهات

يسمح تحليل الموقف المالي المنتظم بتحديد الاتجاهات النموذجية للنشاط التجاري، مما يمكن صاحب النشاط من اتخاذ القرارات الاستراتيجية بناءً على التوقعات المالية المستقبلية.

3- تحديد المشكلات المالية المحتملة

من خلال مراجعة الموقف المالي بانتظام، تستطيع اكتشاف المشكلات المالية المحتملة مثل تدهور التدفق النقدي أو زيادة الديون قبل أن تتفاقم، مما يتيح الفرصة لاتخاذ إجراءات تصحيحية في وقت مبكر.

4- تطبيق الإدارة المالية

يساعد تحليل الموقف المالي المنتظم في تطبيق إجراءات إدارة مالية فعالة، مثل تحسين إدارة رأس المال وتحديد الأولويات للإنفاق.

ما هو برنامج مبيعات البدر؟

برنامج البدر لإدارة المبيعات والمخازن يقدم حلاً شاملاً لإدارة العمليات التجارية بفاعلية وسلاسة، حيث يتميز هذا البرنامج بقدرته على التعامل مع أكثر من مخزن، مما يسمح للمستخدم بمراقبة الأرصدة وإدارة المخزون بشكل مرن وفعال، وبفضل نظام الباركود، يتيح البرنامج عملية الجرد بسهولة ودقة، مما يضمن دقة عملية المراقبة والإدارة.

أما عن واجهة البرنامج فهي سهلة الاستخدام، مما يسهل على المستخدمين التفاعل معها بسهولة ويسر، ويتيح لهم متابعة حساباتهم وأعمالهم في أي وقت ومن أي مكان عبر الإنترنت، مما يجعل عملية إدارة الأعمال أكثر مرونة وفعالية.

يعمل البرنامج أيضاً على تسجيل بيانات العملاء وحساباتهم بشكل دقيق وسلس، بالإضافة إلى إمكانية إضافة الدفعات المالية بكل سهولة ويسر، كما يوفر البرنامج إدارة شاملة لعمليات المبيعات والمشتريات، بالإضافة إلى التحكم الكامل في صياغة الفواتير وضبطها وفقاً لاحتياجات العمل.

يقدم البرنامج كذلك تقارير شاملة لحركة التوريد والمخزن والأرباح والخسائر، مما يمكن المستخدم من متابعة أداء أعماله بدقة وفعالية، بالإضافة إلى ذلك، يتيح البرنامج تسويق المنتجات عبر الإنترنت، مما يسهل وصول عملاء جدد وتوسيع قاعدة العملاء.

ومع إمكانية إدارة المستخدمين والموظفين وتعيين الصلاحيات بشكل دقيق، يوفر البرنامج بيئة عمل مرنة وآمنة لجميع المستخدمين، ووبفضل فريق الدعم الفني المحترف، يضمن البرنامج تجربة استخدام سلسة وخالية من المتاعب، مما يجعله الخيار الأمثل للمستخدمين الذين يبحثون عن حل مبيعات ومخازن قوي وموثوق به.

كيف يساعدك برنامج البدر في تحديد موقفك المالي وحساب المبيعات والارباح؟

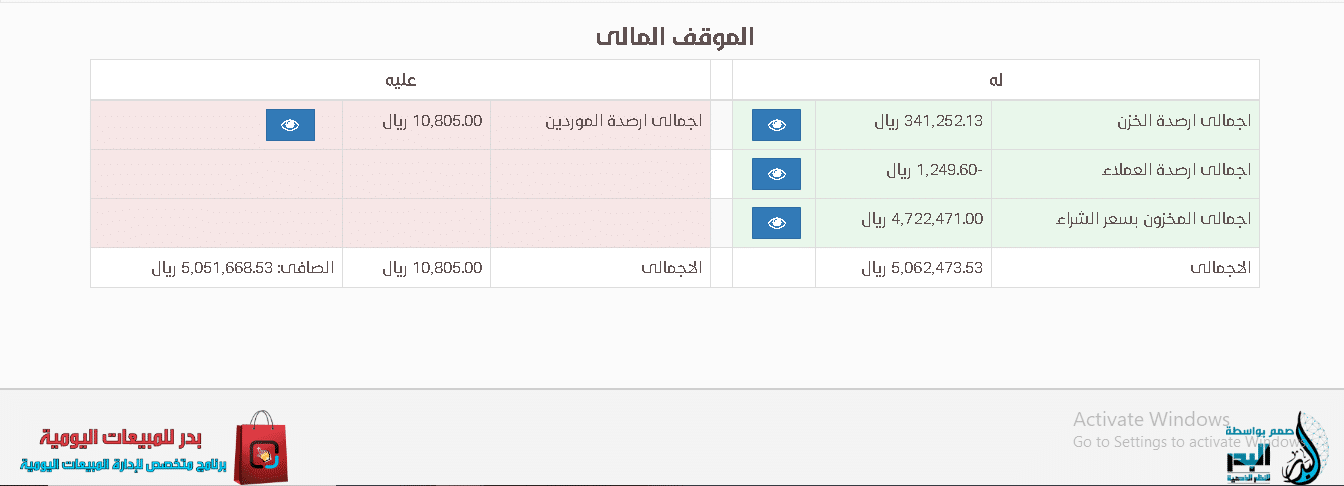

بدون الدخول في تعقيدات محاسبية يساعدك بكل بساطة برنامج البدر للمبيعات في تحديد موقفك المالي، وذلك على اعتبار أن المركز المالي من أهم وأبرز القوائم المالية في عالم المحاسبة، ولذلك يوفر برنامج البدر هذه القائمة لمساعدتك على تحديد موقفك المالي بكل سهولة، ولكي تقوم بذلك، عليك أولاً:

- الدخول إلى التقارير.

- ثم إلى تقرير الموقف المالي.

- وسوف يظهر لك صورة من داخل تقرير الموقف المالي.

سجل الان واحصل علي نسخة تجربية مجانية !!